Prowadzenie firmy na KOR w Holandii.

Jeśli myślisz o założeniu małej firmy, warto rozważyć prowadzenie jej na zasadach KOR (Kleineondernemersregeling). W tym artykule dowiesz się, czym dokładnie jest KOR, dla kogo jest korzystny i jakie są różnice w porównaniu do jednoosobowej działalności gospodarczej na zasadach ogólnych (ZZP).

Czym jest firma na zasadach KOR?

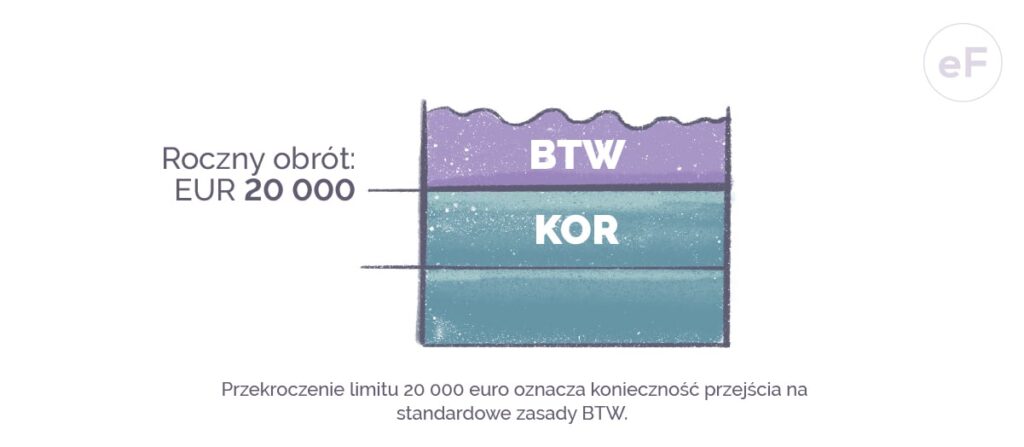

KOR to program podatkowy dla małych przedsiębiorców. Pozwala na zwolnienie z obowiązku odprowadzania podatku VAT (niderl. BTW), jeśli Twój roczny obrót nie przekracza 20 000 euro. W praktyce oznacza to, że nie musisz doliczać BTW do swoich faktur ani odprowadzać tego podatku do urzędu skarbowego.

Dla kogo KOR jest dobrym rozwiązaniem?

Firma na KOR sprawdzi się u tych, którzy prowadzą małe biznesy, freelancerów, ale też osób, które zaczynają swoją przygodę z przedsiębiorczością.

Jaką firmę możesz prowadzić w Holandii przeczytasz TUTAJ.

Jakie branże najczęściej korzystają z KOR?

KOR sprawdza się świetnie w branżach, które nie generują dużych kosztów operacyjnych i gdzie większość klientów to osoby prywatne. Przykłady?

- Branża kreatywna: Jesteś grafikiem, fotografem, a może projektujesz wnętrza? KOR pozwoli Ci uprościć rozliczenia z urzędem skarbowym.

- Usługi lokalne: Jeśli oferujesz drobne naprawy, sprzątanie czy opiekę nad dziećmi, nie musisz przejmować się skomplikowanymi rozliczeniami BTW.

- E-commerce: Sprzedajesz rękodzieło, książki lub inne produkty przez internet? Jeśli Twoje obroty nie są wysokie, KOR może okazać się bardzo korzystny.

- Edukacja i szkolenia: Prowadzisz kursy, warsztaty, szkolenia indywidualne? Nie musisz wtedy doliczać BTW do swoich faktur, co jest korzystne dla Twoich klientów.

Zwolnienie z obowiązku doliczania BTW pozwala dodatkowo oferować produkty i usługi klientom w niższej cenie, co podnosi konkurencyjność Twojej firmy.

Pracujesz na etacie? Możesz łączyć to z KOR!

W Holandii nie ma przeszkód prawnych, abyś jednocześnie prowadził działalność na KOR i pracował na etacie. Co więcej, wiele osób decyduje się na takie rozwiązanie, zwłaszcza na początku swojej kariery przedsiębiorcy. Jak to wygląda w praktyce?

Podział czasu i obowiązków: Możesz pracować na pełen etat lub część etatu i jednocześnie prowadzić firmę. Ważne, abyś umiał dobrze zarządzać swoim czasem i spełniał obowiązki zarówno wobec pracodawcy, jak i klientów.

Rozliczenia podatkowe: Dochody z etatu i działalności gospodarczej rozliczane są razem w Twojej rocznej deklaracji podatku dochodowego.

Ulgi podatkowe: Nawet jeśli pracujesz na etacie, możesz skorzystać z ulg podatkowych jako przedsiębiorca, takich jak zelfstandigenaftrek (ulga dla samozatrudnionych) czy startersaftrek (ulga dla początkujących przedsiębiorców). Ważne, żeby udokumentować, że spełniasz kryterium godzinowe (co najmniej 1225 godzin rocznie przeznaczasz na działalność gospodarczą).

Zgoda pracodawcy: Przed rozpoczęciem działalności sprawdź, czy w Twojej umowie o pracę nie ma zapisów zabraniających prowadzenia dodatkowej działalności. Dotyczy to zwłaszcza sytuacji, gdy firma, którą prowadzisz, działa w tej samej branży co Twój pracodawca.

Chcesz lepiej poznać system podatkowy w Holandii? Czytaj TU.

Na co zwrócić uwagę łącząc pracę na etacie z KOR?

- Podział kosztów: Musisz dokładnie oddzielić koszty prywatne od firmowych. Upewnij się, że każda transakcja związana z firmą jest dobrze udokumentowana.

- Ubezpieczenia: Twoje ubezpieczenie zdrowotne może pokrywać pracodawca, ale jeśli prowadzisz firmę, warto rozważyć dodatkowe ubezpieczenie, np. od odpowiedzialności cywilnej (AVB) lub utraty dochodu.

- Obowiązki administracyjne: KOR zmniejsza Twoje obowiązki związane z BTW, ale nadal musisz prowadzić dokładną dokumentację swojej działalności i monitorować obrót. Przekroczenie limitu 20 000 euro oznacza konieczność przejścia na standardowe zasady BTW.

Jakie są różnice między KOR a firmą ZZP?

Prowadzenie działalności na zasadach KOR różni się od jednoosobowej działalności gospodarczej na zasadach ogólnych przede wszystkim w kwestii BTW i obowiązków administracyjnych.

- Podatek BTW: Na KOR nie naliczasz i nie odprowadzasz BTW. W standardowej działalności BTW jest rozliczany od każdej faktury.

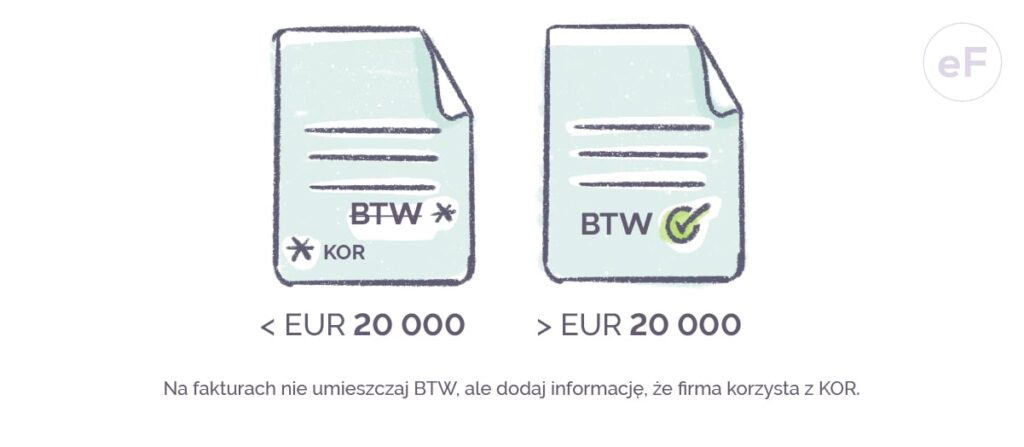

- Fakturowanie: Faktury wystawiane przez firmę na KOR nie zawierają BTW. Dla klientów indywidualnych to zaleta (płacą mniej), ale dla klientów biznesowych brak BTW oznacza brak możliwości odliczenia tego podatku. Wystawianie faktur nie jest obowiązkowe.

- Odliczanie kosztów firmowych: W KOR nie odliczysz BTW od kosztów firmowych. Ma to znaczenie szczególnie w przypadku większych inwestycji.

- Obowiązki administracyjne: KOR redukuje obowiązki związane z BTW, więc nie musisz składać kwartalnego rozliczenia. Składasz tylko roczne zgłoszenie podatku dochodowego, co oszczędza czas i zmniejsza koszty księgowości.

Twoja mała firma na KOR może wystawiać profesjonalne faktury w eFaktura.nl. Możesz też korzystać swobodnie z innych funkcji aplikacji, żeby uprościć sobie obowiązki administracyjne.

Na co zwrócić uwagę w administracji firmy na KOR?

- Śledzenie obrotu: Regularnie monitoruj swój obrót. Przekroczenie progu 20 000 euro oznacza przejście na standardowe zasady BTW i konieczność rozliczenia tego podatku od obrotu.

- Fakturowanie: Na fakturach nie umieszczaj BTW, ale dodaj informację, że firma korzysta z KOR.

- Brak możliwości odliczenia BTW: Korzystając z KOR, nie odliczysz BTW od zakupów firmowych, więc większe inwestycje muszą być dobrze przemyślane.

- Deklaracja roczna: Nie musisz składać kwartalnych deklaracji BTW, ale pamiętaj o rocznej deklaracji obrotu.

- Zmiana zasad: Śledź zmiany w prawie dotyczącym KOR, bo mogą mieć wpływ na Twoją działalność.

Co się dzieje po przekroczeniu limitu 20 000 euro?

Jeśli przekroczysz limit 20 000 euro obrotu, przestajesz korzystać z KOR i przechodzisz na standardowe zasady BTW. Oznacza to, że każda kolejna faktura musi zawierać BTW, który trzeba odprowadzić do urzędu skarbowego. Twoja firma formalnie nie zmienia swojej nazwy ani formy prawnej, ale zmienia się Twój status podatkowy. Od tego momentu do końca bieżącego i kolejnego roku rozliczeniowego obowiązuje Cię naliczanie i odprowadzanie BTW.

Czy firma na KOR musi wystawiać faktury?

Nie zawsze. Faktura jest wymagana, jeśli sprzedajesz produkty lub usługi innym firmom (B2B). W przypadku klientów indywidualnych (B2C) faktura nie jest obowiązkowa, chyba że klient o nią poprosi. Pamiętaj jednak, by zawsze dokumentować swoje przychody w inny sposób, np. poprzez paragony, rachunki lub umowy.

Jak dokumentować obrót w firmie na KOR?

Nawet jeśli nie wystawiasz faktur, musisz prowadzić dokładną dokumentację swoich przychodów. Każdy wpływ na konto firmowe powinien być zapisany w księgowości. Możesz używać arkuszy kalkulacyjnych lub systemu do administracji dla przedsiębiorców. Warto też gromadzić rachunki sprzedaży, umowy z klientami i potwierdzenia płatności – w tym również pomocne będzie profesjonalny program, jak eFaktura.nl.

W przypadku działalności na zasadach KOR nie masz obowiązku zakładania odrębnego konta firmowego w banku, jednak posiadanie odrębnego rachunku na dochody z działalności wiele upraszcza. Dzięki temu łatwiej udokumentować przychody podczas kontroli skarbowej.

Zmiany w programie KOR od 1 stycznia 2025 roku

Najważniejsze ze zmian, które wejdą w życie od początku przyszłego roku to:

- Przystąpienie do KOR możliwe będzie jedynie przez rejestrację online.

- Zniesiony zostanie też minimalny okres uczestnictwa w KOR – dotąd minimalny okres korzystania z KOR trawał 3 lata. Od stycznia 2025 z programu można zrezygnować w każdym momencie.

- Zniesienie minimalnego okresu przerwy w korzystaniu z KOR:

Po wyjściu z KOR przedsiębiorcy nie będą musieli czekać trzech lat, aby ponownie przystąpić do programu. Nowy okres karencji będzie trwał od zakończenia udziału w KOR do końca kolejnego roku kalendarzowego. - Nowa opcja EU-KOR – Wprowadzona zostanie europejska wersja KOR, która umożliwi przedsiębiorcom działanie w innych krajach UE bez potrzeby rejestracji VAT lokalnie. EU-KOR będzie dostępny dla firm z siedzibą główną w Holandii i będzie obowiązywać w krajach UE, w których przedsiębiorcy prowadzą działalność, jeśli ich roczny obrót nie przekroczy 100 000 euro we wszystkich krajach UE łącznie

Prowadzenie działalności na KOR jest korzystne, jeśli planujesz prowadzić niewielką firmę z niskimi kosztami i klientami głównie wśród osób prywatnych. Firma na KOR sprawdzi się też, kiedy dopiero zaczynasz swoją przygodę z przedsiębiorczością lub łączysz ją z pracą na etacie.

Warto zastanowić się nad KOR, jeśli chcesz uprościć formalności i skupić się na rozwijaniu swojego biznesu. W razie wątpliwości, skonsultuj się z doradcą podatkowym, aby wybrać najlepszą formę działalności dla siebie.